Être auto entrepreneur, c’est vivre une aventure unique. On y trouve de la flexibilité et de l’autonomie. Mais, il faut savoir que les revenus auto-entrepreneur ne sont pas comme un salaire habituel. Le régime auto-entrepreneur se base sur le bénéfice net, gagné en toute indépendance financière.

Le calcul salaire auto-entrepreneur est différent de celui d’un salarié. Il faut comprendre ces différences pour bien gérer ses finances.

Les auto-entrepreneurs travaillent dans une micro-entreprise. Cela signifie des règles fiscales et comptables simples. Leur revenu vient de leur activité, après avoir payé les frais, les charges sociales et les impôts. Pour rester auto-entrepreneur, il faut respecter certains seuils de chiffre d’affaires. Pour en savoir plus, visitez cette ressource.

Points clés à retenir

- Les revenus d’un auto entrepreneur ne sont pas des salaires traditionnels mais le résultat net des opérations après déductions.

- Le régime auto-entrepreneur en France définit une structure de micro-entreprise facilitant la gestion administrative et financière.

- Le calcul salaire auto-entrepreneur prend en compte le chiffre d’affaires, les dépenses opérationnelles et les contributions sociales.

- Des plafonds de chiffre d’affaires sont fixés pour rester sous le régime de la micro-entreprise, avec des variations selon les activités.

- La rémunération propre d’un auto entrepreneur peut être ajustée en transférant des fonds de l’entreprise vers un compte personnel après les charges.

Comprendre le statut de l’auto entrepreneur

Devenir auto-entrepreneur semble facile. Mais, il faut bien comprendre le statut auto-entrepreneur et le régime micro-entreprise. Cela aide à profiter pleinement de ses avantages. Ce statut offre de la flexibilité et simplifie beaucoup les démarches administratives et fiscales.

Définition et caractéristiques de l’auto entrepreneur

Le statut auto-entrepreneur a été créé en 2009. Il rend la création d’entreprise plus simple. Le calcul et le paiement des charges sont aussi simplifiés.

Il est parfait pour ceux qui veulent commencer une activité sans créer une société. La gestion est facile et le seuil de chiffre d’affaires est avantageux.

Les avantages et inconvénients du régime

Le régime micro-entreprise offre de nombreux avantages fiscaux auto-entrepreneur. Il y a un abattement fiscal intéressant selon l’activité. Cela aide à payer moins d’impôts.

Un grand avantage est le versement libératoire. Cela permet de payer impôts et cotisations sociales ensemble. Cela simplifie beaucoup les démarches administratives.

Mais, il y a des limites. Les auto-entrepreneurs ne peuvent pas déduire toutes les dépenses professionnelles. Il y a aussi un plafond de chiffre d’affaires. Cela peut limiter la croissance de l’activité pour certains.

En résumé, le statut offre de bonnes opportunités. Il est rapide à mettre en place et la gestion est simple. Mais, il faut bien comprendre ses limites pour en tirer le meilleur parti. Ce régime est parfait pour tester une idée d’entreprise avec peu de risques.

Les facteurs influençant le salaire d’un auto entrepreneur

Le salaire d’un auto-entrepreneur change beaucoup. Cela dépend des secteurs et de la gestion financière. Voyons les facteurs clés qui influencent les revenus dans ce domaine.

Le choix de l’activité et son impact sur les revenus

Le choix d’activité a un grand impact sur les revenus. Opter pour une niche peu saturée peut être très profitable. Les services spécialisés comme le développement web ou le conseil en stratégie d’entreprise sont souvent plus rentables.

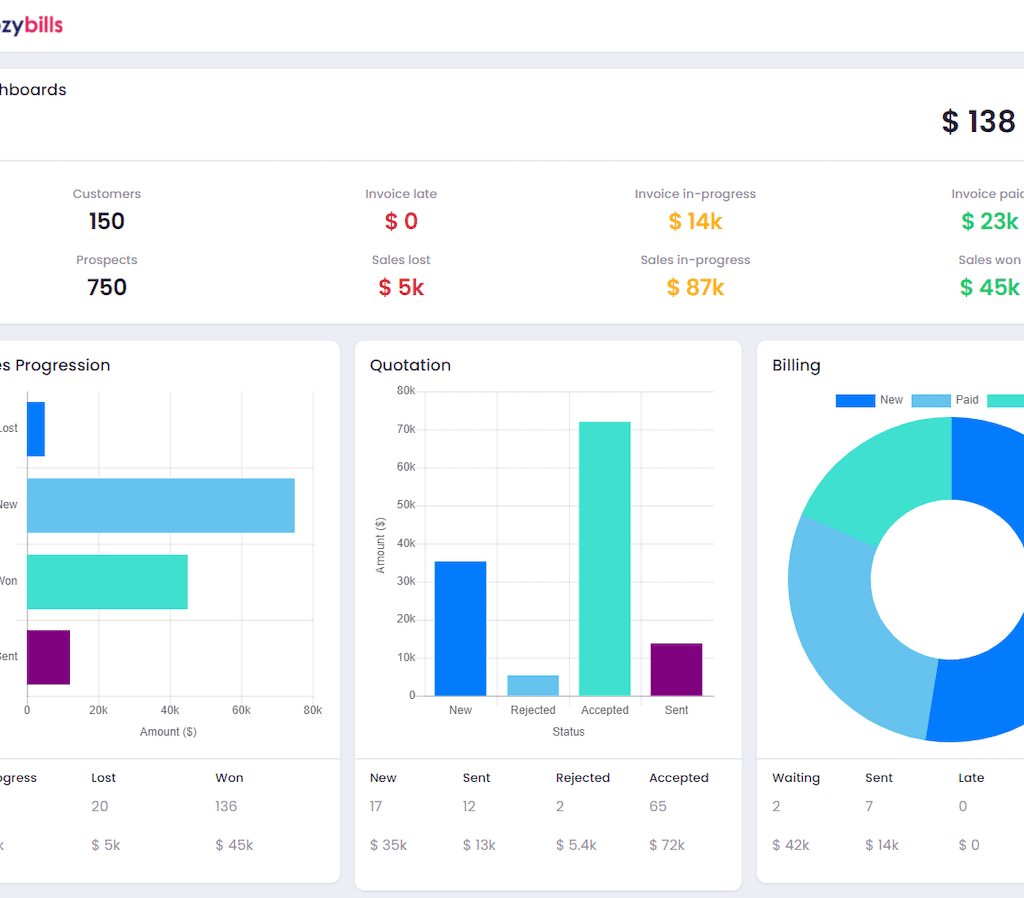

La gestion financière et l’optimisation du chiffre d’affaires

Une bonne gestion financière est cruciale. Cela inclut contrôler les coûts et facturer correctement. Il faut aussi déclarer ses revenus pour garder une bonne trésorerie. Des outils en ligne, comme ceux mentionnés dans cet article, peuvent aider dans ces tâches.

Maîtriser ces aspects peut augmenter les profits. Cela assure aussi la durabilité de l’entreprise. En conclusion, un bon choix d’activité et une gestion financière sont clés pour un bon revenu.

Déterminer le revenu réel d’un auto entrepreneur

Pour savoir combien gagne un auto-entrepreneur, il faut faire la différence entre le revenu brut et les recettes nettes. Le revenu net auto-entrepreneur est ce qu’il reste après avoir payé toutes les charges et dépenses.

La première étape est de bien compter tous les entrées et sorties d’argent. Il faut inclure les coûts variables comme les matières premières et les coûts fixes comme le loyer.

Il est crucial pour un auto-entrepreneur de comprendre que chaque dépense impacte directement son revenu net.

- Matières premières

- Transport et livraison

- Marketing et publicité

- Assurances et frais de gestion

Après avoir soustrait toutes les dépenses, on obtient le revenu net. Ce chiffre montre clairement ce qu’on gagne vraiment après le travail.

| Mois | Revenu Brut | Dépenses | Revenu Net |

|---|---|---|---|

| Janvier | 5000 € | 3000 € | 2000 € |

| Février | 4500 € | 2500 € | 2000 € |

| Mars | 4800 € | 2800 € | 2000 € |

En conclusion, connaître le revenu net auto-entrepreneur aide à mesurer le succès. Cela aide aussi à planifier les finances futures et à ajuster la stratégie.

Calcul du chiffre d’affaires auto-entrepreneur

Comprendre le calcul du chiffre d’affaires est crucial pour les auto-entrepreneurs. Il faut savoir la différence entre les revenus bruts et les bénéfices nets. Cela aide à bien gérer son entreprise.

Différence entre chiffre d’affaires et bénéfices

Le chiffre d’affaires d’un auto-entrepreneur est le montant total des ventes avant les frais. Les bénéfices auto-entrepreneurs sont ce qu’on gagne après avoir payé toutes les dépenses.

Méthodes pour calculer ses gains effectifs

Pour bien calculer ses gains, il faut tenir une comptabilité précise. Utiliser des logiciels de comptabilité peut aider beaucoup. Cela simplifie la gestion des finances.

- Suivi régulier : mettre à jour les transactions tous les jours ou chaque semaine.

- Détails des dépenses : classer les dépenses pour mieux voir où l’argent va.

- Analyse des flux financiers : vérifier souvent pour améliorer les affaires.

Créer un tableau pour voir les finances mensuellement est utile. Cela aide à voir quand on gagne plus et où on peut économiser.

| Mois | Chiffre d’affaires | Dépenses Totales | Bénéfices Nets |

|---|---|---|---|

| Janvier | 3000€ | 1000€ | 2000€ |

| Février | 4500€ | 1500€ | 3000€ |

| Mars | 5000€ | 2000€ | 3000€ |

La fiscalité propre aux auto entrepreneurs

La fiscalité auto-entrepreneur a des règles spéciales. Elles rendent la vie plus facile pour les entrepreneurs en France. L’option de versement libératoire de l’impôt sur le revenu est très avantageuse.

En choisissant ce régime, les auto-entrepreneurs paient leurs impôts et cotisations sociales ensemble. Cela se fait par un prélèvement mensuel ou trimestriel. Cela aide à mieux gérer les finances sans les complications de fin d’année.

| Revenu annuel | Taux applicable | Impôt estimé |

|---|---|---|

| Jusqu’à 10 000 € | 1% | 100 € |

| De 10 001 € à 32 600 € | 1.7% | 554 € |

| De 32 601 € à 52 400 € | 2.2% | 1 150 € |

| Au-delà de 52 400 € | 2.5% | Variable |

Ce tableau montre comment le versement libératoire aide les auto-entrepreneurs. Ils peuvent gérer leurs impôts facilement tout au long de l’année. La fiscalité auto-entrepreneur est donc très avantageuse pour de nombreux entrepreneurs.

Les cotisations sociales obligatoires

Pour tout auto-entrepreneur, il faut bien comprendre les cotisations sociales auto-entrepreneur. Elles sont très importantes pour l’activité. Elles aident à avoir une couverture sociale et influencent le revenu net.

Comprendre les charges sociales d’un auto-entrepreneur

Les charges sociales auto-entrepreneur incluent plusieurs contributions. Elles sont prises sur le chiffre d’affaires. Elles aident à la sécurité sociale, à la retraite, à l’assurance maladie, et à d’autres droits sociaux.

Le taux de ces cotisations change selon l’activité. Cela peut être la vente de marchandises, des services, ou des professions libérales.

Les périodicités de paiement des cotisations

Les cotisations sociales auto-entrepreneur peuvent être payées mensuellement ou trimestriellement. Choisir quand payer aide à mieux gérer l’argent. L’URSSAF collecte ces cotisations et aide avec des outils en ligne.

| Activité | Taux de cotisations sociales | Base de calcul |

|---|---|---|

| Vente de marchandises | 12.8% | Chiffre d’affaires |

| Prestations de services commerciales ou artisanales | 22% | Chiffre d’affaires |

| Professions libérales | 22% | Chiffre d’affaires |

La rémunération auto-entrepreneur et la déclaration d’impôts

Les auto-entrepreneurs ont un régime fiscal micro-entreprise simple. Cela change comment ils déclarent leurs revenus. Il est important de bien comprendre ce système pour bien faire sa déclaration d’impôts auto-entrepreneur.

Le régime fiscal de la micro-entreprise

Le régime fiscal micro-entreprise aide les petites entreprises. Il rend les impôts plus simples à gérer. Les entrepreneurs payent un pourcentage de leur chiffre d’affaires annuel.

Ce régime rend la gestion fiscale plus facile. Il aide aussi à mieux savoir combien d’argent les impôts coûteront chaque année.

Les spécificités de la déclaration d’impôts auto-entrepreneur

Pour bien faire sa déclaration d’impôts auto-entrepreneur, il faut connaître certains détails. Par exemple, il y a des abattements pour les frais professionnels. Ces abattements changent selon l’activité.

Il faut déclarer les recettes une fois par an. Cela demande de bien tenir les registres de vente pendant l’année. Pour plus d’infos, regardez ce guide sur la déclaration des revenus.

Pour connaître les abattements fiscaux du régime fiscal micro-entreprise, consultez des guides spécialisés. Ils vous aideront à mieux organiser vos factures et à optimiser votre déclaration.

Optimisation fiscale pour maximiser le salaire d’un auto entrepreneur

Pour de nombreux auto-entrepreneurs, l’optimisation fiscale est essentielle. Elle aide à maximiser les bénéfices de leur travail. Savoir comment utiliser les lois fiscales peut grandement augmenter leurs profits. Cela sans risquer de ne pas respecter la loi.

- Choisir le bon régime fiscal pour moins payer d’impôts.

- Déduire les dépenses professionnelles réelles pour moins payer d’impôts.

- Utiliser les crédits d’impôt pour les auto-entrepreneurs.

Appliquer ces stratégies d’optimisation fiscale pour auto-entrepreneurs peut vraiment augmenter les bénéfices. Voici des exemples de dépenses souvent déductibles :

| Type de Dépense | Exemples |

|---|---|

| Matériel professionnel | Ordinateurs, logiciels pour le travail |

| Frais de déplacement | Essence, entretien du véhicule pour le travail |

| Formations professionnelles | Cours pour améliorer ses compétences |

Utiliser ces techniques d’optimisation fiscale auto-entrepreneur peut réduire les impôts. Cela permet aussi de maximiser les bénéfices de l’auto-entrepreneur.

Il est sage de consulter un expert comptable. Ils connaissent bien les lois fiscales pour les auto-entrepreneurs. Cela peut mener à de grandes économies et à plus de tranquillité d’esprit.

Conclusión

La synthèse salaire auto-entrepreneur montre l’importance de bien comprendre le statut. Devenir auto-entrepreneur en France ouvre des portes, mais demande de la planification. Il faut gérer bien les finances et connaître la fiscalité.

Les conseils donnés dans cet article sont essentiels. Ils aident à gérer les finances et à réduire les impôts. Cela peut faire grandir vos revenus.

Si vous voulez devenir auto-entrepreneur en France, consultez les ressources officielles. Les formations peuvent être très utiles. Avec de l’apprentissage et des stratégies bien pensées, vous pouvez réussir.