La déclaration de la TVA est essentielle pour les entreprises en France. Ce guide TVA rend ce processus plus simple. Il aide les entrepreneurs et auto-entrepreneurs à simplifier la TVA.

Comprendre la TVA aide à respecter les lois fiscales. Cela optimise la gestion financière. Savoir faire une déclaration correctement évite des erreurs coûteuses.

Il est aussi important de gérer les retours de facturation. Par exemple, émettre des notes de crédit est crucial.

Points Clés à Retenir

- La TVA est importante pour les entreprises.

- Une bonne préparation simplifie la déclaration TVA.

- Connaître les taux et les seuils évite les erreurs.

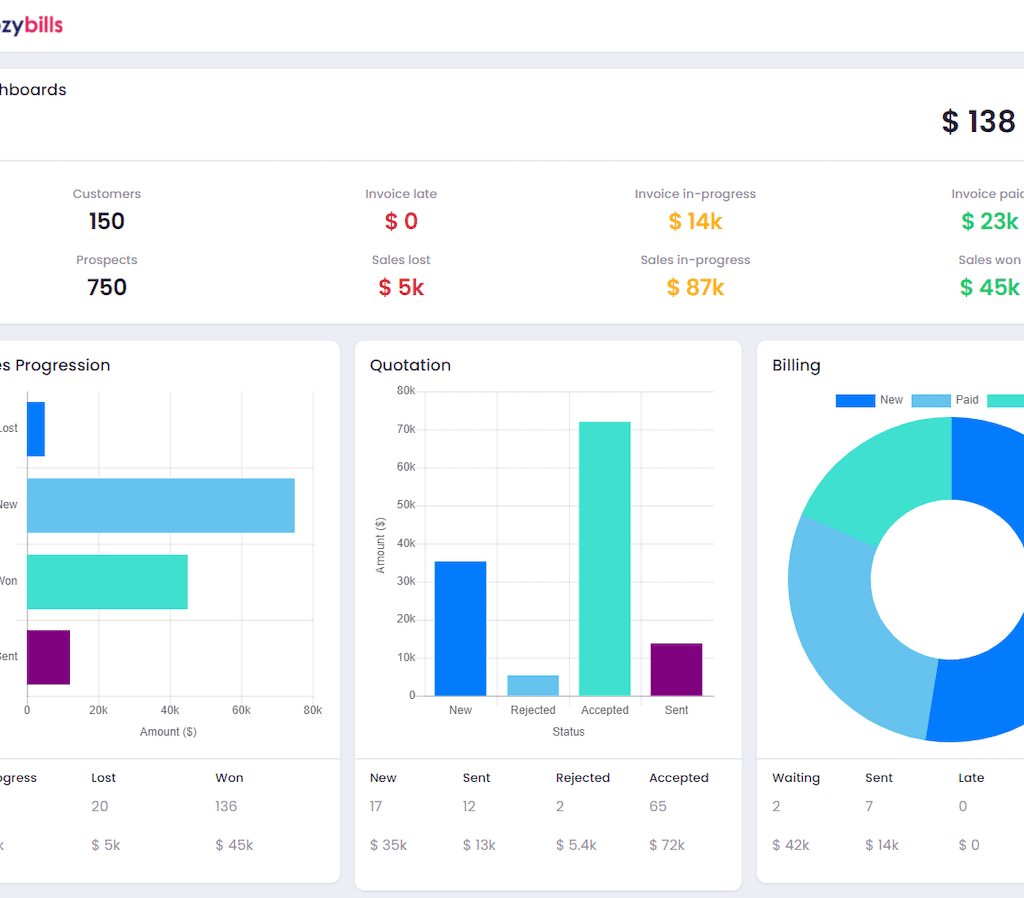

- Utiliser un logiciel de comptabilité est recommandé.

- Anticiper les déclarations réduit le stress fiscal.

- Les régimes simplifiés d’imposition sont avantageux pour les PME.

Qu’est-ce que la TVA et comment elle fonctionne?

La taxe sur la valeur ajoutée (TVA) est un impôt indirect. Les entreprises la collectent à chaque étape de production et de distribution. Comprendre le fonctionnement TVA en France est crucial pour les entreprises. Cela affecte leur gestion fiscale.

Pour plus d’infos sur le fonctionnement TVA et son impact, visitez ce guide complet.

La TVA en France : Principes de base

En France, la TVA est souvent payée par le consommateur final. Les entreprises ne paient pas directement, mais doivent collecter et reverser la TVA. Les principes TVA France veulent que cette taxe soit claire et juste. Cela assure une concurrence équitable entre les entreprises.

Les différents taux de TVA applicables

Il y a plusieurs taux TVA en France. Le taux normal est de 20%. Mais, des taux réduits existent pour certains produits ou services. Par exemple, l’alimentation, les transports et les activités culturelles ont des taux de 5,5% ou 10%.

Cette variété de taux TVA aide à ajuster la fiscalité. Cela favorise certaines politiques économiques ou sociales.

Les obligations légales liées à la TVA pour les entreprises

Il est crucial de connaître les obligations légales TVA pour les entreprises en France. Ces règles définissent qui doit faire la déclaration TVA entreprise. Elles indiquent aussi les seuils TVA petites entreprises, très important pour les nouveaux et les petites entreprises.

Qui doit déclarer la TVA?

Toutes les entreprises qui vendent des biens ou des services en France doivent déclarer la TVA. Cela inclut les commerces, les artisans et les libéraux. Mais pas les associations, sauf si elles vendent régulièrement.

Les seuils de TVA pour les petites entreprises

Les seuils de chiffre d’affaires sont clés pour les petites entreprises. Ils déterminent si elles doivent payer la TVA. Voici un tableau des seuils pour l’exonération de TVA :

| Type d’entreprise | Seuil de chiffre d’affaires pour l’exonération de TVA |

|---|---|

| Entreprises de services | 33 200 € |

| Entreprises de vente de marchandises | 82 800 € |

| Micro-entreprises en régime spécial BNC (Bénéfices Non Commerciaux) | 72 600 € |

Ces seuils ont été mis à jour. Ils aident les petites entreprises à grandir sans trop de paperasse.

Comprendre le calendrier de déclaration de la TVA

Connaître le calendrier déclaration TVA est crucial pour les entreprises. La périodicité TVA change selon si c’est mensuel, trimestriel ou annuel. Cela affecte comment gérer l’argent et les impôts.

Chaque périodicité a ses propres règles. Ces règles dépendent du chiffre d’affaires et du type de TVA. Savoir cela aide à payer les impôts à temps et à mieux gérer l’argent.

| Type de Périodicité | Échéances Standard | Conditions Spécifiques |

|---|---|---|

| Mensuelle | Le 20 du mois suivant | Entreprises avec un CA supérieur à 760 000 € |

| Trimestrielle | Le 20 du mois suivant le trimestre | CA inférieur à 760 000 € |

| Annuelle | Une seule fois par an, le 25 avril | Entreprises de petite taille ou certaines entreprises nouvelles |

Adapté au calendrier déclaration TVA, respecter les échéances TVA aide. Cela évite les pénalités et aide à mieux planifier les impôts.

Déclarer la TVA : Les étapes essentielles

La déclaration de TVA peut sembler difficile. Mais, en suivant des étapes simples, tout devient plus facile. Nous allons voir comment faire, de la collecte des documents à la fin.

Recueil des pièces justificatives

Avant de commencer, il faut rassembler tous les documents. C’est une étape très importante. Elle assure que tout est bien fait et complet.

Les documents nécessaires incluent des factures et des reçus. Ces documents prouvent les montants que vous avez payé ou reçu.

Remplir sa déclaration de TVA étape par étape

Après avoir tous les documents, il faut remplir le formulaire. Cette étape demande de bien faire attention. Un petit oubli peut causer des problèmes.

- Remplir les informations de l’entreprise.

- Écrire les totaux des opérations imposables.

- Calculer la TVA due ou à reporter.

Le processus peut changer selon le type de TVA de l’entreprise. Il faut donc vérifier les règles spécifiques.

| Document | Utilité |

|---|---|

| Factures d’achat | Prouver les dépenses et calculer les crédits de TVA |

| Factures de vente | Justifier les revenus et la TVA collectée |

| Relevés bancaires | Confirmer les transactions et les paiements enregistrés |

En suivant bien ces étapes, les entreprises peuvent mieux gérer leur rapport avec la fiscalité. Cela évite aussi des problèmes plus tard.

Auto entrepreneur et TVA : je suis perdu

Beaucoup d’auto-entrepreneurs ont du mal avec la TVA. Ils ne savent pas comment fonctionne le régime TVA auto entrepreneur et la déclaration TVA simplifiée. Voici des infos pour les aider.

Être auto entrepreneur et savoir quand payer la TVA est compliqué. Il faut vérifier si votre chiffre d’affaires annuel dépasse les seuils. Ces seuils changent selon le type de service ou produit.

Si vous êtes en dessous des seuils, vous n’avez pas à payer la TVA. Mais vous ne pouvez pas récupérer la TVA sur vos achats.

- Simplification administrative

- Absence de déclaration périodique de TVA à faire

- Non-récupération de la TVA sur les achats professionnels

Si vous dépassesez les seuils, vous devez utiliser le régime TVA auto entrepreneur classique. Cela inclut la déclaration TVA simplifiée. Vous aurez moins de déclarations à faire, seulement quelques fois par an.

Voici un tableau des seuils de déclaration TVA simplifiée pour les auto-entrepreneurs :

| Type d’activité | Seuil de vente | Seuil de services |

|---|---|---|

| Vente de marchandises | 82 800 € | / |

| Prestations de service | / | 33 200 € |

Il est important de bien se renseigner. Vous pouvez aussi consulter un comptable. Ils vous aideront à comprendre le auto entrepreneur et TVA.

Pour plus d’infos sur les devis en anglais, voyez ce guide. Il explique aussi la TVA pour les affaires internationales : créer un devis en anglais.

Le régime de TVA simplifié : avantages et fonctionnement

Le régime simplifié TVA est très utile pour les petites entreprises. Il aide à gérer mieux les finances. Les avantages sont nombreux, comme une comptabilité plus simple et des économies d’argent.

Qu’est-ce que le régime simplifié d’imposition?

Le régime simplifié aide les petites entreprises à moins faire de paperasse. On déclare la TVA seulement deux fois par an. Cela rend la gestion plus facile et économise du temps.

Les obligations comptables allégées pour les PME

Les PME avec le régime simplifié TVA ont moins de règles comptables. Cela les aide à mieux gérer leur temps et argent. C’est un grand avantage pour les entreprises.

| Caractéristiques | Régime Normal | Régime Simplifié |

|---|---|---|

| Fréquence de déclaration | Mensuelle | Semestrielle |

| Gestion comptable | Standard | Allégée |

| Avantages fiscaux | Limité | Élevé |

Choisir le régime simplifié TVA est une bonne idée pour les PME. Cela réduit les tracas administratifs et offre des économies. Le système rend la gestion plus simple et efficace.

Les erreurs à éviter lors de la déclaration de la TVA

Les erreurs dans la gestion de la TVA peuvent coûter cher. Il est important de connaître ces erreurs déclaration TVA. Cela aide à éviter les amendes TVA coûteuses.

- Ne pas respecter les délais de déclaration et de paiement, ce qui entraîne des pénalités.

- Des erreurs dans les montants déclarés, souvent dues à la mauvaise gestion des documents comptables.

- Utiliser le mauvais taux de TVA pour certains produits ou services.

- Omettre de déclarer certaines transactions, par erreur ou intentionnellement.

Prévenir ces erreurs nécessite un système comptable solide. Il faut aussi vérifier régulièrement les déclarations précédentes. Cela aide à repérer et à corriger les erreurs rapidement.

Si une erreur est trouvée, il faut agir vite. Rectifier la situation avant que les autorités fiscales ne vérifient. Cela réduit le risque de grosses amendes TVA et montre votre volonté de suivre les règles.

Conseils pratiques pour optimiser sa gestion de la TVA

Pour bien gérer la TVA, il faut des méthodes efficaces et des outils adaptés. Il est bon de anticiper les déclarations TVA. Cela diminue le stress et améliore la trésorerie.

Utiliser un logiciel de comptabilité TVA est très utile. Il simplifie les tâches et aide à suivre les règles fiscales.

Anticiper ses déclarations pour éviter le stress

La précipitation nuit à l’efficacité. Il est sage de planifier pour anticiper les déclarations TVA. Suivre les opérations et les enregistrer est essentiel.

Anticiper aide à mieux gérer les échéances fiscales. Cela diminue les risques d’erreurs.

L’importance d’un logiciel de comptabilité adéquat

Un bon logiciel de comptabilité est crucial pour la gestion TVA. Il doit aider à suivre les factures et à préparer les déclarations. Pour plus d’informations, lisez cet article.